¿Cuánto es el seguro de propietarios de viviendas??

- 1298

- 71

- Dorotea Lebrón

Foto: Bobvila.comunicarse

Reflejos

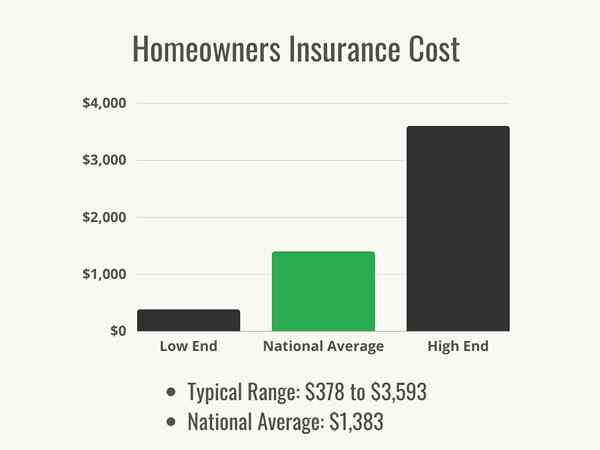

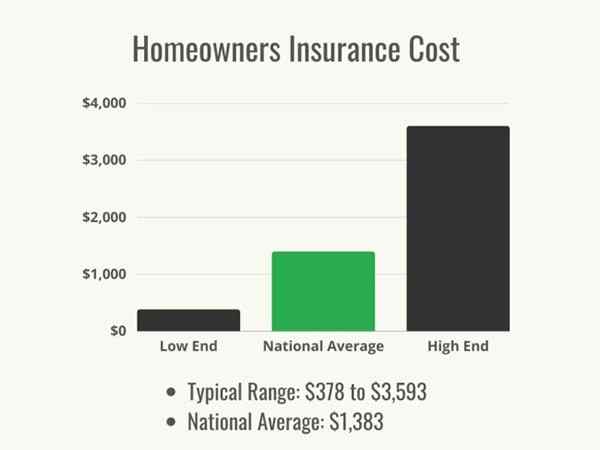

- El seguro de los propietarios generalmente cuesta entre $ 378 y $ 3,593 por año con un costo promedio nacional de $ 1,383.

- Las compañías de seguros determinan los costos utilizando una serie de factores, incluido el costo de reconstruir la casa, el deducible elegido por el asegurador y el historial financiero del propietario.

- La mayoría de los prestamistas de hipotecas requieren el seguro de los propietarios, pero incluso se aconseja a los propietarios que pagan efectivo que sacan una póliza para proteger su inversión.

- Los asegurados pueden trabajar con su agente de seguros para reducir su costo de cobertura aprovechando los descuentos disponibles.

La mayoría de los propietarios entienden por qué necesitan un seguro de propietarios para obtener una hipoteca. Prestar una gran suma de dinero es arriesgado para un prestamista, y deben saber que la casa está protegida contra ciertos eventos en caso de que el prestatario no sea el prestamista y el prestamista debe vender la casa para recuperar su pérdida. Entonces, ¿qué es el seguro de propietarios de viviendas?? En resumen, es una política que permite a los propietarios proteger su propia inversión tan a fondo como el prestamista protege la suya. Fabio Faschi, un agente de seguros con licencia a cargo de las asociaciones con contraparte, notas, “Si bien muchos propietarios de viviendas generalmente compran un seguro de propietarios de viviendas simplemente para verificar la casilla en la lista de los artículos que necesitan completar para finalizar la compra de una casa, es esencial que se conviertan en cómodo con lo que su política va a cubrir y no cubrirá."

Comprar una casa es costosa, por lo que es importante que los propietarios ahorren dinero siempre que sea posible mientras protegen esta gran inversión. Entonces, ¿cuánto cuesta el seguro de los propietarios?? Esto depende de muchos factores, algunos de los cuales son fijos, como la edad y la condición del hogar o la historia de las reclamaciones hechas en el hogar en el pasado. Otros están a la altura del propietario, como la cantidad de cobertura que necesitan y la elección del deducible. Algunos factores están determinados por las opciones de estilo de vida: poseer una raza de perros en particular, realizar negocios desde el hogar e incluso el estado civil puede afectar el costo de cobertura. "Todos estos son factores que pueden requerir una opción de política más matizada, y su agente debería poder navegar en función de la información que les proporciona", dice Faschi.

Factores para calcular el costo de seguro de los propietarios de viviendas

Foto: Istockphoto.comunicarse

¿Está la casa cerca de una costa?? Una fallas? ¿Cómo es el crédito del propietario?? Todos estos son factores que afectarán el costo del seguro de los propietarios. Si bien el costo promedio nacional del seguro de los propietarios es de $ 1,383 por año, el costo exacto puede variar ampliamente por región y valor de la vivienda. Es importante que los propietarios consideren el estilo y la ubicación de la casa, y luego los diversos factores opcionales, antes de buscar una cotización de seguro de propietarios. Una calculadora de seguros de propietarios puede ayudar a los propietarios de viviendas a tener en cuenta cada uno de estos costos potenciales.

Costo de reemplazo del hogar

En el caso de una pérdida completa del hogar, la casa deberá ser reconstruida desde cero. Las tarifas de seguro de los propietarios se basan en gran medida en la cantidad de reconstrucción de dinero. Si bien la reconstrucción puede incluir algunas mejoras para garantizar que cumpla con los códigos de construcción actuales, el costo de reemplazo es el precio de la reconstrucción de una casa que es similar en tamaño, calidad y material para la casa que se perdió. Esto no es lo mismo que el valor de mercado de la casa, que incluye el costo de la tierra, por lo que asegurar una casa basada en su valor de mercado dará como resultado una prima más alta de lo necesario. En cambio, se aconseja a los propietarios que trabajen con un agente de seguros para determinar qué costaría reconstruir la casa y usar ese número para escalar el costo de reemplazo del hogar.

Edad y construcción de la casa

Las casas más antiguas cuestan más para reparar que las recién construidas, lo que puede aumentar el costo del seguro de propietarios de viviendas. Reemplazar las tablas y azulejos antiguos, la reconstrucción de las paredes de yeso y los techos de lona de parches requieren especialistas y materiales costosos, que las aseguradoras verán como mayores costos en caso de reclamo. Además, la construcción de una casa más antigua puede no cumplir con los códigos de construcción actuales. Por ley, una casa que está reparada por un contratista con licencia debe ser llevado al código, que puede agregar miles de dólares en materiales y mano de obra. Las pólizas de seguro de propietarios estándares no cubren ese costo, pero la mayoría de las empresas ofrecerán la oportunidad de comprar un endoso separado para cubrir los costos de las actualizaciones de código después de que la casa se dañe por un peligro cubierto.

Deducible

El deducible de una póliza es una de las pocas cosas que es posible controlar al elegir una póliza de seguro de propietarios de viviendas. "Una vez que se decida su [cobertura], la última consideración es qué deducible (lo que pagará de su bolsillo en caso de reclamo) le gustaría establecer la política, sabiendo que los deducibles siempre tendrán una relación inversa con el precio que paga anualmente por su seguro ", dice Faschi. En otras palabras, esta es una oportunidad para que un propietario se cubra ahorrando dinero contra la probabilidad de hacer un reclamo en un año determinado.

Si la casa está en buena forma y no está situada en un área de alto riesgo, puede tener sentido que los propietarios elijan un deducible más alto a cambio de una prima más baja. Si el propietario necesita hacer un reclamo, el dinero que no pagaron hacia la prima puede ayudarlos a cumplir con su deducible. Por otro lado, elegir pagar una prima más alta para mantener el deducible bajo significa que en caso de una pérdida cubierta, el propietario tendrá gastos de bolsillo más bajos.

Propiedad de perros y raza de perros

Las picaduras de perros están en la raíz de un número significativo de reclamos de seguro de responsabilidad civil, por lo que las aseguradoras preguntarán a los propietarios si poseen un perro. A menos que el perro esté en la lista de razas restringidas de la aseguradora, el aumento en la prima probablemente será pequeño. Si el perro se considera una raza "agresiva", como un Doberman, Rottweiler o Pit Bull, la compañía de seguros no puede cubrir ningún daño o lesión que cause el perro, o el propietario puede ser necesario que compre un póliza en la póliza en la política. a un costo adicional. Un propietario de una casa cuyo perro puede ser considerado una raza "agresiva" puede querer preguntar a los proveedores de seguros potenciales sobre si existen limitaciones o restricciones a ciertas razas de perros para asegurarse de que la póliza de la compañía proporcione la cobertura que requieren y no excluirá los daños o no. Lesiones causadas por su mascota.

Estufas de leña

Las estufas de madera pueden ser una forma económica y de eficiencia energética de calentar un hogar. Pero también son esencialmente una caja de fuego sentado en el medio de la casa, ardiendo todo el día y la noche. Las aseguradoras las ven como un riesgo enorme y generalmente aumentarán los costos de seguro como resultado. Es posible compensar este aumento con algunas compañías instalando detectores de humo cerca de la estufa de madera y proporcionando evidencia de que la estufa fue instalada por un contratista con licencia y se mantiene regularmente.

Negocio desde casa

Las pólizas básicas de seguro de viviendas no cubren los equipos y suministros que se mantienen en una casa y se utilizan para un negocio en el hogar, pero ese equipo aún deberá protegerse. La mayoría de las aseguradoras ofrecen la opción de comprar un respaldo comercial para agregar a la póliza de seguro de hogar. Otra opción es comprar una política comercial completamente separada. Cualquiera proporcionará una buena protección, pero ambos aumentarán el costo general del seguro. Dependiendo del tipo de negocio, puede ser posible que los propietarios reclamen el costo del seguro en sus impuestos si el espacio se define como una oficina en casa. Los propietarios pueden querer consultar a un profesional fiscal o asesor financiero para determinar si son elegibles para alguna deducción de impuestos para este gasto.

Remodelación

A veces, una remodelación viene con el beneficio adicional de una prima de seguro más baja. Las actualizaciones y actualizaciones a los sistemas eléctricos o de plomería reducen la probabilidad de daños resultantes de incendios y fugas y aumentan el valor de la casa, y la aseguradora puede recompensar al propietario por eso. Llevar otros aspectos del hogar al código, como pasos al aire libre y barandillas para cubiertas, reduce el riesgo de responsabilidad de que alguien se lesione en una caída y, por lo tanto, puede reducir el costo de la póliza.

Límite de responsabilidad del hogar

La cobertura de responsabilidad civil, que es un componente estándar de todas las pólizas de seguro de los propietarios de viviendas, paga por lesiones o daños a la propiedad del que el propietario (o los miembros de la familia o las mascotas del propietario) es legalmente responsable. La cobertura incluye el costo de una defensa en la corte y multas o pagos exigidos por el tribunal luego de una demanda. Los propietarios tendrán que tomar una decisión sobre los límites que eligen para su cobertura: un límite más alto dará como resultado una prima más alta, pero la cobertura también aumentará. La mayoría de las políticas tienen un límite de cobertura mínimo de $ 100,000, pero la mayoría de las aseguradoras recomiendan un límite de $ 300,000 a $ 500,000. Si el propietario tiene muchos activos personales que alguien que los demanda podría tratar de tomar, puede ser aconsejable establecer el límite aún más alto, pero cada aumento en el límite también aumenta el costo del seguro.

Puntaje de seguro

Un puntaje de seguro es una combinación de puntaje de crédito e historial de reclamos de seguro. A diferencia de un puntaje de crédito, pesa quiebras, gravámenes y deuda total más alta que la puntualidad de los pagos y el número de cuentas. Esto se debe a que esos elementos estadísticamente hacen que sea más probable que un propietario presente un reclamo de seguro, ya sea porque no puede aprovechar su propio crédito aún más para pagar el trabajo de mantenimiento o porque tienen un historial de dejar que los problemas no sean abordados. Las empresas formulan puntajes de manera diferente, pero en general, los propietarios de viviendas pueden aumentar sus puntajes pagando deudas, llevando saldos de tarjeta de crédito modestos (idealmente pagarlos mensualmente o hacer los pagos mínimos a tiempo), y manejando sus finanzas para evitar gravámenes fiscales o juicios contra sus salario. Además, los propietarios de viviendas querrán considerar cuándo vale la pena reclamar las pólizas de seguro; Enviar numerosos reclamos por pérdidas más pequeñas puede reducir su puntaje de seguro.

Estado civil

Las parejas casadas tienen estadísticamente menos propensas a presentar reclamos de seguro de propietarios de viviendas que las personas solteras, por lo que el estado civil de un propietario puede tener un efecto en el costo de su prima de seguro. Dado que las compañías de seguros ahorran dinero cuando no tienen que pagar reclamos, a veces ofrecen primas más bajas de parejas casadas debido a este asumido menor riesgo.

Bañeras de hidromasaje, piscinas o spas al aire libre

Las características del agua pueden convertir un patio en un oasis privado para ayudar a los propietarios de viviendas al escapar del mundo, pero están al aire libre, lo que aumenta la posibilidad de daños durante las tormentas o actos de vandalismo. Como resultado, los costos de cobertura pueden aumentar. Además, debido a que son características de agua, existe una mayor posibilidad de lesiones por ahogamiento, por lo que algunas aseguradoras pueden requerir límites de responsabilidad más altos para los hogares que tienen una bañera de hidromasaje, una piscina o spa.

Foto: Istockphoto.comunicarse

Condición del techo

Una evaluación que las compañías de seguros de los propietarios harán antes de proporcionar una cotización sobre una póliza es la edad y el estado del techo. Según Faschi, “El riesgo de propiedad es la estructura y el edificio en sí, que incluye factores que hablan de la condición de la casa, como el envejecimiento de los cuatro componentes domésticos principales: techo, electricidad, fontanería y calefacción."El techo es la primera capa de defensa contra muchas de las amenazas para el hogar. Un techo más nuevo en buenas condiciones proporciona protección contra el daño del viento, la infiltración de agua y las presas de hielo, y ofrece un mejor escudo contra las extremidades y el granizo. Un techo más antiguo, especialmente si el parpadeo es envejecido y las tejas muestran su edad, es más probable que se filtre durante la lluvia conductora, lo que puede provocar propiedades, podredumbre y moho dañados. Debido a esto, las compañías de seguros de propietarios generalmente cobrarán una tarifa más baja por una casa que tiene un techo más nuevo.

Características de seguridad del hogar

Algunas compañías ofrecen descuentos de seguro para tener un sistema de seguridad. Las aseguradoras pueden hacer preguntas sobre los tipos de cerraduras en las puertas y los materiales de los que están hechas las puertas para determinar qué tan fácil puede ser irrumpir en el hogar, por lo que invertir en un nuevo cerro de alta seguridad o reemplazar las viejas puertas de núcleo hueco puede Quite el dinero de la prima. Además, la instalación de un sistema de seguridad monitoreado puede dar lugar a una reducción de hasta un 20 por ciento. Antes de elegir un sistema, los propietarios querrán consultar con su aseguradora para ver cuáles son las restricciones de la compañía con respecto a qué tipos de sistemas ganan los descuentos. Algunas compañías requieren sistemas de seguridad totalmente monitoreados, mientras que otras simplemente requieren un sistema Wi-Fi con autocontrol. Los ahorros en la prima del seguro pueden compensar significativamente o incluso cubrir el costo del sistema de seguridad, por lo que hay dos beneficios para un costo.

Proximidad a una estación de bomberos

Si una casa está cerca de una estación de bomberos, los socorristas llegarán rápidamente en caso de incendio y pueden contener y extinguir el fuego de manera rápida y eficiente, reduciendo el daño y reduciendo los costos de limpieza. Como resultado, las primas pueden reducirse en reconocimiento del riesgo reducido. Por otro lado, si la casa se encuentra en una zona rural (especialmente si no hay una fuente de agua municipal y no hay hidrantes de incendio), la probabilidad de que los bomberos puedan extinguir un fuego, por lo que las aseguradoras probablemente responder con una tasa más alta.

Proximidad a la costa o cuerpo de agua

Las casas costeras son hermosas y relajantes, pero vienen con un riesgo adicional: cualquier cuerpo de agua es una amenaza de inundación. Ya sea que se trate de un arroyo pintoresco, un lago sereno o un océano justo por la puerta trasera, la proximidad al agua aumentará las tarifas de seguro.

El seguro estándar de propietarios de viviendas no cubre daños por inundaciones. Como resultado, si una casa está cerca del agua, una compañía hipotecaria puede requerir que un propietario compre una póliza de seguro de inundación por separado de la Agencia Federal de Gestión de Emergencias (FEMA). Incluso si la casa no está en un área de costa o baja, el seguro contra inundaciones puede ser una buena inversión si las mesas de agua en el área son altas. Las áreas costeras también están más expuestas a vientos fuertes y dañinos, y el rocío de sal puede hacer que el acero y la madera envejezcan más rápido y fallan antes, por lo que esos riesgos también producen tasas de seguro más altas.

Historial de crédito

Cualquiera que esté en el proceso de comprar una casa está íntimamente familiarizado con el efecto que su puntaje de crédito tiene en las tasas de interés y las tarifas. El puntaje de crédito también puede afectar la prima de la póliza de seguro de los propietarios. Los propietarios de viviendas con puntajes de crédito más bajos pueden tener que pagar más simplemente porque la compañía de seguros los considera un riesgo mayor; Si bien esto no es necesariamente cierto, es un hecho del mercado de seguros. Aquellos con puntajes de crédito más altos pueden pagar menos por su cobertura de seguro.

Historial de reclamos

Para las aseguradoras, el cliente ideal paga a tiempo cada año y nunca hace un reclamo. Así es como las compañías de seguros ganan dinero. Entienden, por supuesto, que a veces las reclamaciones deben presentarse y no necesariamente lo sostienen contra los titulares de pólizas. Sin embargo, los propietarios de viviendas que presentan reclamos con frecuencia pueden encontrar que las tasas más bajas no están disponibles. Las aseguradoras deberán evaluar el riesgo de perfil de un cliente para tomar estas decisiones. "El riesgo de perfil puede entenderse como los factores de riesgo que son particulares para el individuo que compra el seguro", dice Faschi. "Entonces, en el caso de John Doe, [este sería] su historial previo de estar asegurado (o no), con qué frecuencia presentaba reclamos, y generalmente un" puntaje de seguro "agregado, que a menudo es un puntaje propietario asignado por la aseguramiento empresa basada en el historial de crédito blando [cheque] del propietario."

Si el titular de la póliza compró una casa nueva y se ha presentado muchas reclamaciones en el pasado en esa casa, esto también puede resultar en un recargo. Especialmente dañinos son múltiples afirmaciones del mismo tipo. Las tarifas no se verán enormemente afectadas por un reclamo meteorológico, porque para eso es el seguro de propietarios de viviendas. Un reclamo de incendio tendrá un efecto ligeramente mayor, pero un segundo reclamo de incendio (o segundo o tercer reclamo de robo) sugiere a la aseguradora que el propietario no está utilizando las precauciones de seguridad apropiadas y tiene un riesgo más alto para futuras reclamaciones.

Mancas atractivas

Características como piscinas pueden agregar valor a una casa, pero también pueden aumentar las tarifas de seguro. A menos que el patio de una casa esté completamente cercado, y, a veces, incluso las características se pueden clasificar como "molestias atractivas."Si un niño desatendido pudiera ser atraído por algo peligroso en la propiedad, eso plantea un riesgo. Debido a que el propietario no necesariamente sabrá que esto está sucediendo, es más probable que ocurran lesiones, por lo que es aconsejable aumentar la cobertura de responsabilidad. Algunos ejemplos de molestias atractivas incluyen:

- Trampolines

- Casas del árbol

- Columpios

- Piscinas

- Estanques

- Electrodomésticos descartados

- Carros

Complementos de políticas

En el caso de que una póliza de seguro de los propietarios base no proporcione una cobertura suficiente, los propietarios pueden elegir incluir complementos de póliza. Por ejemplo, los propietarios de viviendas con un patrimonio neto significativo, que organizan muchas reuniones grandes, que son propietarios o que tienen un nuevo conductor en su hogar que podría causar un accidente por el cual podrían ser considerados responsables, puede optar por una política paraguas , que puede servir como una capa adicional de protección contra reclamos de responsabilidad.

Sin embargo, más allá de los complementos de política completa, hay endosos y adiciones de ítems que pueden impulsar las tasas más altas. Todas estas adiciones tienen un costo, por lo que tomar decisiones informadas sobre lo que está cubierto, lo que debe cubrir y lo que debe ser el límite de cobertura será útil para determinar el mejor equilibrio.

- Seguro de inundación

- Seguro de terremoto

- Seguro de negocios en casa

- Políticas paraguas

- Protección de responsabilidad animal

- Cobertura de línea de servicio

- Seguro de propiedad personal

- Cobertura de robo de identidad

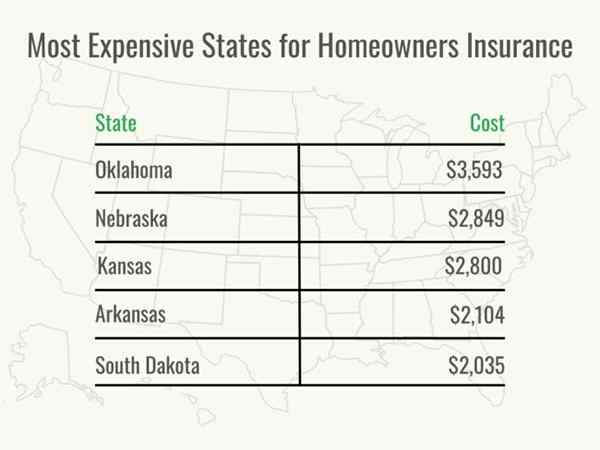

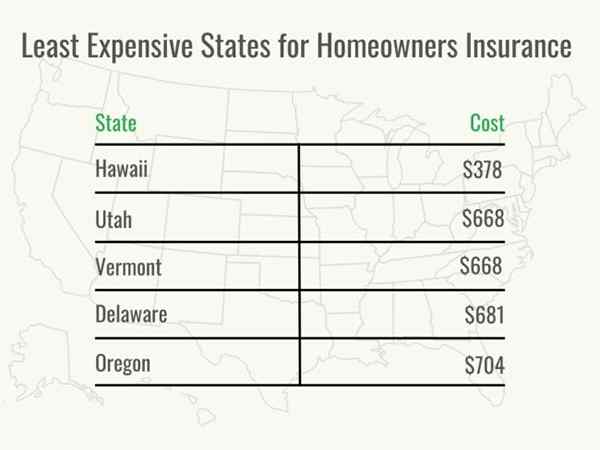

Estado de residencia

La ubicación de una casa puede marcar una diferencia significativa en el costo de la política. Según Faschi, “[el riesgo de propiedad] también considera la ubicación de la propiedad y la frecuencia de riesgo dentro de esa área, como terremoto, incendio forestal o actividad de huracanes en general para el área, pero también específicamente cualquier incidente o reclamo que involucraba la propiedad siendo propiedad asegurado."

A veces, la amenaza de delito o vandalismo se evalúa también. Para proteger sus propias arcas en caso de un desastre natural, varios estados tienen sus propias pautas de seguro que determinan cuánta cobertura deben llevar a los propietarios, y esas regulaciones también se inclinarán en los costos.

Foto: Bobvila.comunicarse

Finalmente, si la casa se encuentra en un estado que está lejos de donde se producen los materiales de construcción, esos materiales costarán más para una reparación o reconstrucción. Las aseguradoras saben eso y cubren sus propios costos mayores con tasas más altas. Los siguientes son algunos ejemplos de costos de seguro de propietarios de viviendas por estado.

- Arizona: $ 1,216

- California: $ 1,084

- Colorado: $ 1,863

- Florida: $ 1,648

- Georgia: $ 1,373

- Nueva York: $ 1,289

- Ohio: $ 1,119

- Texas: $ 1,860

- Virginia: $ 924

- Wisconsin: $ 928

Foto: Bobvila.comunicarse

Proveedor de seguros

Como con cualquier otro proveedor, contratista o prestamista, es fundamental que los clientes realicen investigaciones de antecedentes. El hecho de que su prestamista o agente de bienes raíces les ofrezca los nombres de algunas compañías de seguros no significa que esas compañías encajen bien. Los propietarios de viviendas pueden pedir recomendaciones a amigos y familiares, comprar en línea, hacer llamadas telefónicas, solicitar citas y consultar los registros comerciales de las empresas que están considerando. El costo de la misma política a través de diferentes aseguradoras puede variar significativamente, por lo que los propietarios de viviendas querrán asegurarse de que no pagen en exceso al elegir aseguradoras estables y establecidas y obtener al menos tres cotizaciones de seguro de hogar.

Tipos de pólizas de seguro de propietarios de viviendas

Hay ocho tipos de seguros de propietarios, cada uno que incluye un nivel particular de cobertura. Esto simplifica el proceso de compra de una política; Una vez que el propietario conoce la forma base que está buscando, puede determinar qué complementos se necesitan y luego comunicarlo a un agente.

Aquí hay dos tipos de cobertura: se llaman peligro y peligro abierto.

- La cobertura de Peril con nombre se limita a los peligros específicos que se enumeran en la política, con cualquier otro peligro excluido.

- La cobertura de peligro abierto es lo contrario; Todos los peligros están cubiertos a menos que estén listados específicamente como exclusiones.

Es importante que los propietarios lean todos los documentos del plan cuidadosamente y soliciten aclaraciones a su aseguradora antes de firmar.

HO -1 - Forma básica

Esta es una forma de cobertura básica verdaderamente simplificada. Se llama cobertura peril que incluye solo los peligros enumerados, que son incendios, robo y vandalismo. No se cubren otros peligros. Además, no hay cobertura de responsabilidad. Es un plan de seguro de propietarios relativamente barato y la mayoría de las principales compañías de seguros ofrecen comúnmente.

HO -2 - Forma amplia

Cobertura de forma amplia, como el formulario básico HO-1, solo cubre los peligros llamados. El incendio, el robo y el vandalismo se unen por la cobertura de estructuras separadas, cobertura de propiedad personal y gastos de vida adicionales durante una reparación. Se incluye una cantidad limitada de cobertura de responsabilidad.

HO -3 - Forma especial

El tipo más común de seguro de propietarios, las políticas HO-3 cubren la estructura física de una casa de cualquier cosa que no esté específicamente excluida. Este es un cambio de las políticas de HO-1 y HO-2, que solo cubren lo que se enumera: HO-3 es un seguro abierto que cubre todo, excepto exclusiones notadas.

HO -4 - Contenido Forma amplia

HO-4 también se conoce como seguro de inquilino. Se llama cobertura peril para cosas como el robo, el fuego, el vandalismo y las explosiones; cobertura para gastos de vida adicionales durante una reparación si la casa es inhabitable; cobertura de responsabilidad; y pagos médicos. Sin embargo, se centra en la propiedad personal, y esta política no cubre la estructura del edificio.

HO -5 - Forma integral

La opción de cobertura más completa, HO-5 cubre todo lo que no está explícitamente excluido en la política. Incluye cobertura para todos los peligros que no se denominan exclusiones (como el daño causado por la negligencia) para la vivienda, las dependencias y la propiedad personal del titular de la póliza.

HO-6-Formulario de propietarios unitarios

Dirigido a los propietarios de condominios, que tienen diferentes necesidades tanto de los propietarios como de los inquilinos, HO-6 proporciona cobertura de peril nombrado por daños al interior del condominio, propiedad personal, responsabilidad personal y pagos médicos de los huéspedes, junto con pérdida de uso y adicional. gastos de vida, pero no cubre la estructura del edificio.

HO -7 - Formulario de casa móvil

HO-7 es similar a HO-5 en el sentido de que es una cobertura de peras abierta de todos los peligros no excluidos para la vivienda en sí y las pertenencias personales. Sin embargo, tiene un conjunto diferente de parámetros, ya que está destinado a habitantes de casa móvil e incluye una cobertura específica para las casas fabricadas y móviles.

HO -8 - Formulario de cobertura modificada

A veces, una casa será rechazada para la cobertura de los propietarios porque es demasiado de alto riesgo. La cobertura de HO-8 enumerará los peligros específicos que se cubren y proporcionarán cobertura de peligro solo para la vivienda y los artículos personales del propietario. Debido a que está dirigido específicamente a casas que no califican para la cobertura tradicional, los asegurados pueden esperar pagar más por esta opción.

¿Necesito seguro de propietarios de viviendas??

Para decirlo en pocas palabras, si. Primero, si un propietario tiene una hipoteca, los prestamistas probablemente requerirán que tengan un seguro de propietarios, posiblemente incluso como parte del pago de su hipoteca. En este caso, la compañía hipotecaria paga la prima de seguro cada año para asegurarse de que la cobertura no lava y sea suficiente para proteger su inversión. Desde el final del prestatario, esa es una factura menos a pagar, pero también significa que es fácil olvidar revisar la cobertura periódicamente.

La verdadera pregunta es cuánto seguro de propietarios necesita el propietario. Incluso sin una hipoteca, una casa y un patio que no tienen seguro son como una invitación para la bancarrota y la ruina financiera. Es genial tener un fondo de emergencia para reparaciones y mantenimiento inesperados, pero la mayoría de las personas no tienen los recursos para pagar de su bolsillo por una casa destruida por incendio o un tornado, especialmente considerando el costo de la planificación, los permisos, el desmontaje y Aleja de la antigua casa, materiales, muebles y todas las propiedades personales que se perdieron, junto con el costo de vivir en otro lugar durante meses mientras se completa la reconstrucción. Una línea de crédito de equidad en el hogar es una gran salvaguardia, pero cuando la casa en sí se pierde, esa ya no es una opción. El seguro de los propietarios de viviendas es una necesidad fundamental e inequívoca para los propietarios de viviendas. Al comprar una política de propietarios, los propietarios pueden considerar una de las mejores compañías de seguros de propietarios como Lemonade o Allstate.

Foto: Istockphoto.comunicarse

Cómo ahorrar dinero en el costo del seguro de los propietarios

Idealmente, los propietarios encontrarán una póliza de seguro de propietarios de bajo costo que aún satisfaga sus necesidades de cobertura. "En general, no consideraría el seguro de la casa como un artículo que se puede descartar, sino que vuelve a comprender los factores que influyen en su precio final", dice Faschi. El costo del seguro de los propietarios puede ser notablemente flexible en función de lo que se está asegurando, y hay varias formas de reducir las tarifas de seguro de los propietarios al tomar algunas decisiones inteligentes.

- Elevar el deducible. Puede costar un poco más si el propietario necesita hacer un reclamo, pero reducirán el dinero que fluye cada mes. El propietario querrá asegurarse de que tenga un fondo de ahorro de emergencia suficiente para cubrir el deducible más alto

- Cuida de reparaciones pequeñas. Los propietarios de viviendas pueden abordar las reparaciones menores en el hogar en lugar de presentar un reclamo, especialmente si el costo total será más bajo que su deducible. Esto puede ahorrarles dinero, incluso si están contratando a un profesional para completar la reparación.

- Pregúntele a la aseguradora sobre descuentos. Los propietarios de viviendas no siempre serán conscientes de los descuentos disponibles, que podrían ofrecerse para compradores de viviendas por primera vez, propietarios de viviendas que eligen facturación sin papel y casas recientemente construidas. El agente de seguros podrá informar al propietario de la vivienda sobre qué descuentos pueden ser elegibles.

- Agregar un sistema de seguridad. Los proveedores de seguros de los propietarios a menudo brindan a los asegurados un descuento por tener un sistema de seguridad instalado. El descuento exacto variará entre las aseguradoras, al igual que los requisitos específicos, por lo que es aconsejable que los propietarios soliciten detalles antes de elegir un sistema de seguridad si el presupuesto es una preocupación.

- Pregunte por la agrupación. Los asegurados pueden elegir uno de los mejores paquetes de seguro de hogar y automóvil. A menudo, los descuentos de agrupación están disponibles para múltiples tipos de seguros, como el seguro de propietarios de viviendas con un paraguas o seguro para botes.

- Comprando por ahí. Recolecte al menos tres cotizaciones de seguros de la casa para comparar la cobertura y el costo. Idealmente, los propietarios de viviendas querrán solicitar cotizaciones de cada aseguradora el mismo día utilizando la misma información (como el límite de la política y el deducible).

“Las otras formas importantes de lograr un mejor precio incluyen invertir en la condición de la propiedad en sí, como renovar su techo u otros sistemas domésticos. Naturalmente, si bien esto le ahorrará dinero en su seguro de hogar, el costo de las renovaciones en sí no se puede ignorar ", agrega Faschi.

Preguntas sobre el seguro de los propietarios de viviendas

Una vez que los propietarios estén familiarizados con los entresijos de las pólizas de seguro de los propietarios, quedará claro qué preguntas específicas deben pedirle a su agente de seguros que se aseguren de que obtengan una cobertura adecuada a la mejor tarifa. Algunas preguntas importantes para recordar hacer incluyen lo siguiente.

- ¿Qué cubre su política estándar??

- ¿La ubicación de mi hogar requiere seguro de inundación?? Basado en reclamos en mi área, ¿debería comprarlo incluso si no es necesario??

- Basado en la edad de mi hogar, ¿necesito considerar la cobertura de alcantarillado??

- Basado en mi hogar y mi estilo de vida, cuánto seguro de responsabilidad?

- ¿Con qué frecuencia reevalúa la tasa de mi póliza??

- ¿Necesitaré una inspección o evaluación del hogar para comprar una póliza?? Es esa evaluación gratis si compro la póliza?

- ¿Cuáles son los límites de política?? Son los límites por reclamo, por evento, por año, o en general?

Preguntas frecuentes

Hay muchos componentes que conforman un costo de seguro de propietarios típicos, y la cantidad de distinciones, bits y piezas puede dificultar incluso comenzar. Pero es fundamental que los propietarios hagan preguntas y obtengan la cobertura que necesitan para proteger su hogar. Estas son algunas de las preguntas más comunes sobre el seguro de los propietarios y sus respuestas.

Q. Cuánto en promedio es el seguro de propietarios de viviendas?

El promedio nacional es de $ 378 a $ 3,593 por año, pero esto variará considerablemente en función de la ubicación, el tamaño y los detalles del hogar, y cuánta cobertura se elige.

Q. ¿Cuánto cuesta el seguro de propietarios de viviendas en una casa de $ 200,000??

El valor del seguro probablemente se basará en el costo de reemplazo de la casa, que es diferente del valor de mercado (el valor de mercado incluye el valor de la tierra). Los propietarios deberán asegurar al menos el 80 por ciento del valor de su hogar. Un costo promedio de seguro en una casa de $ 250,000 sería de $ 1,383 por año, por lo que el costo de una casa de $ 200,000 probablemente sería un poco menor que eso, dependiendo del área donde se encuentre la casa y otros factores.

Q. ¿Cómo se calcula el seguro de propietarios de viviendas??

El seguro de los propietarios de viviendas incluye cobertura de vivienda (la estructura de la casa y las estructuras cercanas), la propiedad personal (los artículos dentro del hogar), la cobertura de responsabilidad un tercero) y cobertura de pagos médicos (que ayuda a pagar los gastos médicos hasta un límite establecido para las lesiones a los huéspedes, independientemente de la falla), y los gastos de vida adicionales (el costo de vida en otro lugar mientras se completa una reparación para una pérdida cubierta). Los propietarios seleccionarán límites de cobertura para aquellas partes de la política, luego agregarán cualquier cobertura adicional basada en su hogar y estilo de vida. Los costos se equilibrarán con el puntaje de crédito del propietario, el puntaje de seguro y cualquier otro riesgo o salvaguardia que tengan en su lugar. Una vez que se ha calculado el costo total, los propietarios pueden equilibrar el costo mensual eligiendo un deducible más alto o más bajo. Un deducible más alto generalmente significa una prima más baja, lo que puede ayudar a los asegurados a ahorrar a corto plazo, pero ofrecerá menos cobertura si el propietario hace un reclamo. Por otro lado, una política con un deducible más bajo tiene una prima más alta, por lo que los asegurados pagarán más de su bolsillo por cobertura, pero tendrán más de las reparaciones cubiertas si hacen un reclamo. Un estimador de costos de seguro de propietarios puede ser útil para obtener una idea del costo general.

Q. ¿Cómo puedo asegurarme de obtener la mejor tarifa de seguro de propietarios??

Mantenerse al tanto de las tarifas de seguro de vivienda es una tarea continua que implica hacer un balance de cualquier cambio de riesgo cada año. Faschi aconseja: “Siempre es una buena idea rehaciar el seguro de sus propietarios anualmente e incluso revisarlo junto con sus otras líneas personales de seguro, como automóvil, artículos personales, como joyas o un artículo específico, o incluso el seguro de otras propiedades que puede propio."Los propietarios pueden ahorrar dinero en sus primas de seguro eliminando la cobertura innecesaria o aprovechando los descuentos disponibles para ellos.

Fuentes: Bankrate

- « Resuelto! ¿Es el seguro de riesgo lo mismo que el seguro de propietarios de viviendas??

- Los mejores insertos de chimenea de leña de 2023 »